米国で富裕層向けに資産管理を手掛けるウェルスマネジメント業界が、人工知能(AI)の活用で市場拡大に勢いを付けてきている。AIによる個人に特化した運用プランの提供はまだ初期段階ながら、複数の大手投資助言会社で導入が進む。金融機関がフィンテック企業などと顧客データを共有する動きも広がり、これまでとは違う金融サービスを受けられる機会が増えている。

日本経済新聞社は、スタートアップ企業やそれに投資するベンチャーキャピタルなどの動向を調査・分析する米CBインサイツ(ニューヨーク)と業務提携しています。同社の発行するスタートアップ企業やテクノロジーに関するリポートを日本語に翻訳し、日経電子版に週2回掲載しています。

米国で富裕層向けに資産管理を手掛けるウェルスマネジメント業界が、人工知能(AI)の活用で市場拡大に勢いを付けてきている。AIによる個人に特化した運用プランの提供はまだ初期段階ながら、複数の大手投資助言会社で導入が進む。金融機関がフィンテック企業などと顧客データを共有する動きも広がり、これまでとは違う金融サービスを受けられる機会が増えている。

日本経済新聞社は、スタートアップ企業やそれに投資するベンチャーキャピタルなどの動向を調査・分析する米CBインサイツ(ニューヨーク)と業務提携しています。同社の発行するスタートアップ企業やテクノロジーに関するリポートを日本語に翻訳し、日経電子版に週2回掲載しています。

富裕層向けに資産管理を手掛けるウェルスマネジメント業界は単なる投資サービスにとどまらず、顧客である投資家のバランスシート全体に及ぶ幅広い金融ニーズをカバーするようになっている。

このシフトは投資家が資産全般で自らのニーズに応じた包括的な助言を求めていることを反映している。顧客の広範なニーズに応えることで、預かる資産が増え、収益が伸び、顧客獲得コストを抑えられるため、ウェルスマネジャーにとって成長のチャンスになる。

主にAPI(アプリケーション・プログラミング・インターフェース)を介して金融機関が第三者のサービス事業者と顧客データを共有する「オープンバンキング」とAIという2つのテックトレンドにより、ウェルスマネジャーはこうしたビジョンを実現できるようになっている。

オープンバンキングは金融商品・サービスで使われている様々なソフトウエアを連携し、AIはファイナンシャルアドバイザーが顧客1人ひとりに応じて対応できるようにする。いずれもウェルスマネジメントのバリューチェーン全体のビジネスプロセスの自動化も支える。

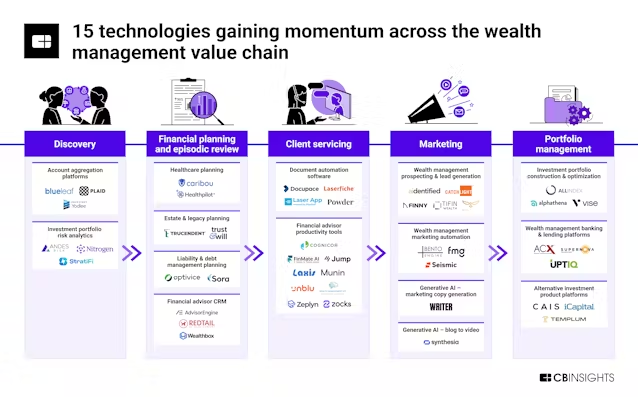

このリポートでは、CBインサイツのビジネス関係、投資、ソフトウエア導入企業へのインタビュー、決算説明会での発言などのデータに基づき、こうした機能がウェルスマネジメントのバリューチェーンの各段階でどのように成長と効率化を推進しているかを紹介する。ウェルスマネジャーが提携、合弁事業、買収を検討する可能性があるテック企業についても分析する。

ポイント

・顧客1人ひとりに応じたエンゲージメントがウェルスマネジメントの最も成熟したAIの活用事例の1つ。顧客情報管理(CRM)やマーケティングプラットフォームを手がける既存企業は主力製品にAIを搭載するようになっている。これによりウェルスマネジャーは最適な顧客に最適なタイミングで最適なオファーを提供でき、事業拡大につながっている。

・AIを活用した投資のパーソナライズ化と事務作業の自動化はまだ初期段階。新興ウェルステックは顧客1人ひとりに応じた資産管理と事務作業の自動化を可能にしつつあるが、各社のシステムはまだ成熟していない。

・マーケティングや顧客サービスで生成AIツールが台頭。業界横断型の生成AIスタートアップはウェルスマネジャーの販促コンテンツ作成を支援し、ウェルステックは事務作業を自動化する生成AIツール(コパイロット)を提供している。

・APIは包括的な資産管理を可能にするつなぎ役。アドバイザーが多岐にわたる金融商品を販売できるようにするウェルステックは、APIを介して自社のエコシステム(生態系)や金融商品と連携し、さらに使いやすくなっている。

資産状況とニーズの把握

アカウント・アグリゲーション(口座集約)、アドバイザーの業務フローとさらに深く連携

資産管理計画を立てるために顧客の資産状況、目標、リスク許容度に関するデータを収集するプロセスは、顧客にとって煩わしい作業になり得る。金融資産と非金融資産の明細や評価額を調べなくてはならないからだ。

この慣行はウェルスマネジメントの成長の妨げになりかねない。

アカウント・アグリゲーションプラットフォーム

様々な金融・非金融資産の情報を1つのシステムで管理できるようにする「アカウント・アグリゲーション」ツールは、この問題を解決する。新しい機能ではないが、オープンバンキングの成熟に伴い向上している。

これにより顧客データを効率的に収集し、顧客の資産状況とニーズを把握するプロセスの事務負担が減り、見込み客が顧客になる際の障壁を取り除くことができる。

各社は様々な金融・非金融資産の洞察を得られるデータ統合サービスを提供している。

米プレイド(Plaid)と資産管理ビジネス向けのデータ分析ソフトを手掛ける米エンベストネット傘下の米ヨドリーはこの分野の主な企業で、米大手金融機関の大半と接続している。両社はフィンテック企業が手掛ける家計簿アプリを支えている。

AIを活用したリスク分析、成長をけん引

投資ポートフォリオのリスク分析

顧客ニーズを把握する際に重要なのは、リスク許容度質問票(RTQ)を使って見込み客の投資リスク許容度を評価することだ。

これまでは「やや積極的」など、漠然とした分類にとどまっていた。こうした分類は資産配分の提案に役立ってはいたが、ポートフォリオを理解しようとする顧客にとって明確とはいえなかった。

ウェルステックはAIを活用し、RTQにマーケティング機能を持たせた。詳細なスコアや分類を示すことで、アドバイザーも専門的なウェルスマネジメントと変わらぬ価値を提供できるようになっている。

この分野で最も知名度が高いのは米ニトロゲン(Nitrogen)だ。米ハイタワー、マリナー、セテラなどの大手RIA(登録投資顧問業者)や独立系ブローカー・ディーラーを顧客に抱え、大半のウェルステックスタックに組み込まれている。CBインサイツの導入企業へのインタビューによると、使いやすさと信頼性が同社の強みだ。

ニトロゲンは投資家のリスク許容度を1〜100の尺度で評価する。さらに、提案した資産配分が現在のポートフォリオに比べて投資家のリスク許容度にどれほど合うかを示してくれる。

資産運用計画と定期的な見直し

資産運用計画プラットフォーム、API連携により計画と商品購入をつなぐ

ここでは、台頭しつつある資産運用計画ソリューションの一部について説明する。

医療、遺産の相続、負債・債権管理などに関する専門的なプランニングは、ウェルスマネジャーが提供する様々な金融商品・サービスを支え、顧客との関係を深めて収益増加をもたらす。

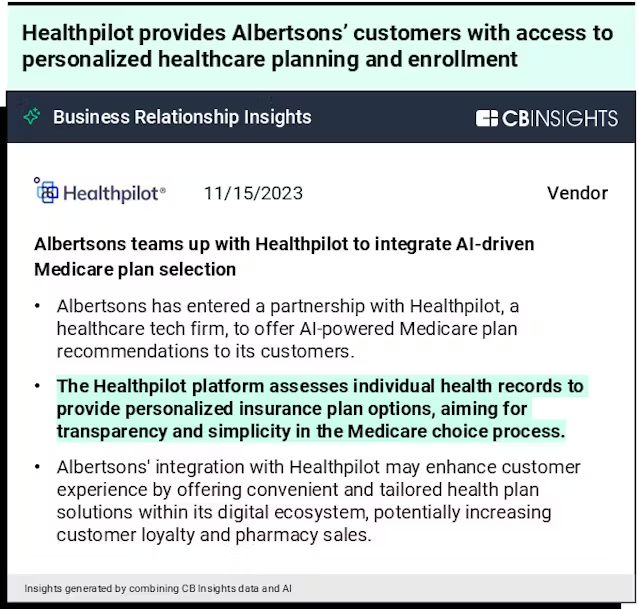

一部の専門計画プラットフォームは、API対応ツールが広く使えるようになったことを生かし、計画に応じた金融商品にアクセスできる機能を組み込んでいる。これにより、資産運用計画に基づいて金融商品を購入しやすくなっている。

例えば、米ヘルスパイロット(Healthpilot)と米カリブー(Caribou)は医療・ヘルスケアの詳細な計画と、プラットフォームから適切な医療保険に直接加入できる機能を組み合わせている。

資産運用計画とCRMのAPI連携強化、包括的なプランニングを可能に

ファイナンシャルアドバイザー向けCRM

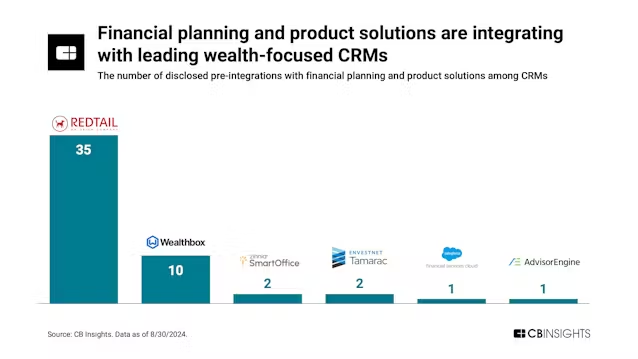

CRMシステムはファイナンシャルアドバイザーの実務の要になっている。資産運用計画ツールを搭載したシステムが増え、これまで独自に搭載していた大手にも価値を提供している。

これにより資産運用計画をたてる手間と労力が減り、アドバイザーは多くの顧客に包括的なアドバイスを提供し、顧客とより緊密な関係を築けるようになっている。

例えば、ウェルスマネジメント向けCRMを手掛ける米ウェルスボックス(Wealthbox)や米オリオン傘下の米レッドテイルは、エンベストネット傘下のマネーガイド、米ライトキャピタル(RightCapital)、米フィデリティ・インベストメンツのイーマネー・アドバイザーなど大半の資産運用計画ツールに搭載されている。米オプティバイス(Optivice)、ヘルスパイロット、米トラスト・アンド・ウィル(Trust & Will)など新興の専門プラットフォームにも組み込まれている。これにより、アドバイザーはCRMで資産運用計画の詳細を調べたり、CRMのデータに基づいて資産運用計画を自動で追加したりできる。

顧客向けサービス

AIを活用した文書自動作成ツール、顧客の本人確認を効率化

文書自動作成ソフトウエア

顧客の本人確認は顧客とウェルスマネジャーとの最初の重要なやり取りになることが多い。このプロセスが円滑に進むかどうかで、資産管理を任せるかどうかが決まる。

これは現状では資産報告書類を集め、多くの書類に記入し、身辺調査を受けるという複雑で手間のかかるプロセスだ。取り扱う商品・サービスの種類が増えているため、一段と複雑になっている。

こうした状況は米ドキュペース(Docupace)、米金融向けクラウドのアイパイプライン傘下の米Laserapp、米パウダー(Powder)、米レーザーフィッシュのような文書自動作成・管理を手掛ける企業にとってチャンスになっている。いずれも顧客の本人確認を効率化する機能を開発している。

こうしたツールの多くは、CRMや資産運用計画システムに取り込めるウェルスマネジメント向けの様々なテンプレートを備えている。

電子文書は手間とコストを減らせるが、顧客が紙やPDFを使う場合もなお多い。パウダーやレーザーフィッシュなどはAIを活用してこうした書類を関連システムに取り込むことで、この問題を解決している。

AIで会議関連の雑務を効率化し、顧客に接する時間を確保

ファイナンシャルアドバイザー向け生産性向上ツール

ファイナンシャルアドバイザーにとって最も大事な仕事は、顧客に接することだ。これにより関係を深め、売り上げを促す。

だがアドバイザーはこれまで、商品の提案や記録保存に関する規制の要件を守りながら、会議のスケジュール設定や文書作成に多くの時間を費やさなくてはならなかった。

適用規制を守りつつこうした顧客対応以外の業務を効率化するために、AIを活用した解決策が登場している。

例えば、ウェルステックの米Zeplynは会議のメモを(録音することなく)リアルタイムで取り込み、関連データをCRMシステムに渡し、フォローアップメールと会議の要約を作成する。

生成AIも業務の効率化を支えている。生成AIツールを使うことで、アドバイザーやそのアシスタントは商品、顧客、ポリシー、手続きに関する情報を照会したり、作業を進めたりできる。

こうしたツールはまだ初期の段階だが、大手ウェルスマネジャーは導入し始めている。これにより顧客サービスが向上し、アドバイザーが事務作業に費やす時間が減り、多くの顧客に包括的なアドバイスを提供するために必要な作業を整理できる。

マーケティング

AIとAPI連携により、最適な顧客に最適なタイミングで最適なオファーを提供

ウェルスマネジャーはAIを活用して顧客エンゲージメントを個別化するようになっている。資産や属性、取引データを検索し、投資家が連絡に応じそうなタイミングや、ニーズに合った商品・サービスの組み合わせを見極める。

これにより包括的な資産管理を提供するために必要な商品・サービスを整理し、収益を伸ばし、預かる資産が増えることで顧客との関係も強固になる。

AIを活用したウェルスマネジメントのマーケティングには3つの要素がある:

1.AIによる個別化:AIにより個々の顧客がどんな商品、サービス、コンテンツ、接点を受け入れやすいかを見極める。

2.ネクスト・ベスト・アクション(NBA):AIはこうした1人ひとりの顧客に応じた案をNBAとしてアドバイザーに提示する。

3.連絡の自動化:顧客とのコミュニケーションの効率化と個別化を両立する新たなAIツールが登場している。

AIによる個別化

見込み客の発見と集客

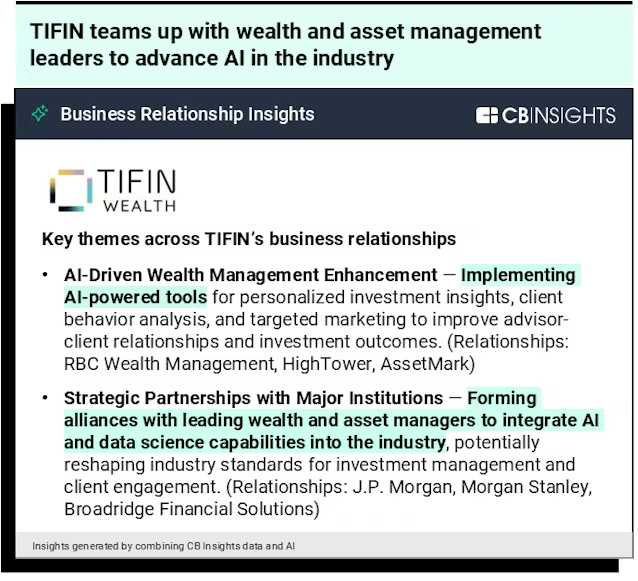

米ティフィン・ウェルス(TIFIN Wealth)、米フィニーAI(FINNY AI)、米ウェルスホーク(Wealthawk)、米アイデンティファイド(Aidentified)、米キャッチライト(Catchlight)などはウェルスマネジャーがどの投資家にいつ、どんなオファーを提示すべきかの理解を促している。

ティフィンは顧客でもあるカナダのRBCウェルス・マネジメントと共同で、最近資産を継承したなど金融アドバイスを受けそうな状況にある顧客を特定するシステムを開発している。

フィニーとアイデンティファイドはこのアプローチを拡大し、見込み客の職種などの属性や、顧客の見込み客リストを補う独自の見込み客リストもシステムに含めている。フィニーは米オッペンハイマー・ホールディングスを顧客に抱え、米生命保険大手ノースウェスタン・ミューチュアルと英ソフトウエア大手クレセットはアイデンティファイドのプラットフォームを使っている。

NBA

AIが特定の顧客に最適な接点とオファー、エンゲージメントを予測して提案するコンセプトは新しくはない。米モルガン・スタンレー、米バンク・オブ・アメリカ、TIAA(米国教職員退職年金保険組合)など一部のウェルスマネジャーは5年ほど前から独自のツールを使っている。NBAを使った顧客エンゲージメントの個別化は、モルガン・スタンレーの成長戦略の柱になっている。

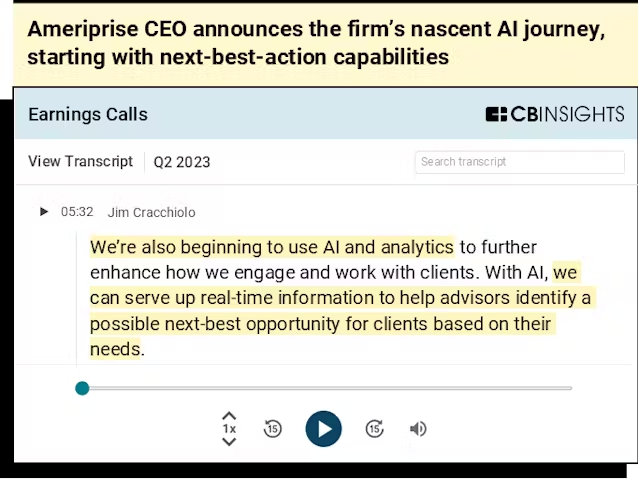

もっとも、業界全体ではこうしたツールの導入はまだ進んでいない。他の多くの大手ウェルスマネジャーはようやくこうした機能を導入できる技術力を持つようになったところだ。例えば、米アメリプライズ・ファイナンシャルは23年4〜6月期にNBAの導入を始めたことを明らかにしている。

NBA機能を独自開発する技術力がないか、導入に支援が必要なウェルスマネジャーには、ウェルステックと提携する手段がある。

CRM、資産管理プラットフォーム、ウェルスマネジメントのマーケティング自動化ツールなどを手掛ける様々なベンダーが、既存ツールにNBA機能を搭載している。

連絡の自動化

ウェルスマネジメント・マーケティングの自動化

マーケティングプラットフォームはAIを活用し、個人に応じたコミュニケーションをとるようになっている。

米FMGスイート(FMG Suite)と米サイズミック(Seismic)はコンテンツ作成ツールにAIを搭載し、特定の顧客や状況に応じたコンテンツをアドバイザーに薦める。アドバイザーはこうしたコンテンツを仕上げて顧客に配布する。

創業3年のウェルステック、米ベントーエンジン(Bento Engine)は状況別の既製コンテンツとAIによる顧客細分化ツールを組み合わせ、アドバイザーが退職、出産、資産継承などのライフイベントに合わせて簡単に販促キャンペーンを展開できるようにしている。

生成AI-マーケティングコピーの生成

生成AI-ブログから動画生成

富裕層に特化してはいないが、生成AIを活用したコンテンツ作成ツールも1人ひとりに応じた売り込みを拡大する手段として台頭している。

米ライター(Writer)は様々なナレッジ管理とコンテンツ生成ツールを提供している。金融サービスにとって重要なセールスポイントとなるデータのプライバシーとセキュリティーに力を入れており、米LPLファイナンシャル・ホールディングスや米バンガード・グループを顧客に抱える。

ポートフォリオ管理

AIで1人ひとりに応じた管理を推進

投資ポートフォリオの構築と最適化

ウェルスマネジメントの大半の顧客は最近まで、四半期ごとにリバランスされる公開有価証券と資金の組み合わせからなるごく基本的なポートフォリオを提示されていた。

最も裕福な投資家だけが、真に個別化された個々の有価証券のポートフォリオを持つことができた。ポートフォリオの個々の持ち分をカスタマイズできたため、節税戦略を取り入れたり、集中保有している株式を直接管理したりすることで、資産を増やせた。

テクノロジーにより有価証券の部分所有が可能になったため、ウェルスマネジメント各社はこの機能を顧客全体に拡大し、ポートフォリオをコントロールできるようになった。

スイスのオールインデックス(ALLINDEX)、米バイス(Vise)、米アルファシーナ(Alphathena)のような新興のウェルステックはさらに一歩進み、AIを活用して1人ひとりに応じた投資管理を推進している。

各社のAI活用法は様々だ。オールインデックスとアルファシーナはアドバイザーが個々の指数を構築できるようにし、生成AI検索を使って有価証券の選択も支援する。一方、バイスのAIは退職した顧客の資産を納税額が最も少なくなる方法で、自動で取り崩す。

オープンバンキング、より多くのウェルスマネジャーによる包括的な金融サービスの提供を可能に

最近までは富裕層向け融資、オルタナティブ投資、美術品や収集品など包括的な金融サービスを提供できるのは最大手のウェルスマネジャーに限られていた。こうした最大手にとって「ポートフォリオ管理」とは、単なる有価証券の選択や配分ではなく、顧客のバランスシートの包括的な管理を意味している。

大半のウェルスマネジャーはこうした方法で家計の金融ニーズを総合的に管理する知識もリソースもない。複雑な商品を扱っていないため、主な収益源となる最も裕福な顧客を複雑な商品を扱う企業に奪われる恐れがある。

だが今では、テクノロジーの進歩によりこうした商品・サービスを管理しやすくなり、API連携を通じてより多くのウェルスマネジャーがこうした商品・サービスを提供できるようになった。

さらに、API連携によってファイナンシャルアドバイザーが自らのパソコンから顧客の口座も開設できるようになった。

これにより各社は裕福な顧客のニーズに応えられるようになり、関係を維持したり、さらに深めたりしやすくなっている。

ウェルスマネジメント・バンキング&融資プラットフォーム

ウェルスマネジャーは米ゴールドマン・サックス、米レイモンド・ジェームズ・ファイナンシャル傘下のトライステート・キャピタル・バンク、米BNYメロン・パーシング(カストディサービス経由)との提携により、富裕層向け融資にアクセスできる。こうした金融機関は独自のローンを手掛けている。

米オゼイクと米ウィントラスト・ファイナンシャルを顧客に持つ米スーパーノバ(Supernova)、米アドバイザー・クレジット・エクスチェンジ(Advisor Credit Exchange、エンベストネットの関連会社)、米UptiqなどのウェルステックもAPIを活用して複数の金融機関の商品を集約し、富裕層向け融資へのアクセスを提供している。

オルタナティブ投資商品プラットフォーム

プライベートエクイティ(PE=未公開株)、不動産、収集品などのオルタナティブ投資にも同様のアクセスを提供するウェルステックが登場している。

例えば、米アイキャピタル(iCapital)、米CAIS、米Templumは、オープンAPIを通じてオルタナティブ資産運用会社とウェルスマネジメントをつなぐプラットフォームを手掛ける。投資商品の収集・整理のほか、報告書の作成、教育、サブスクリプション(定額課金)などの運営代行サービスを提供している。

鄭重声明:本文の著作権は原作者に帰属します。記事の転載は情報の伝達のみを目的としており、投資の助言を構成するものではありません。もし侵害行為があれば、すぐにご連絡ください。修正または削除いたします。ありがとうございます。